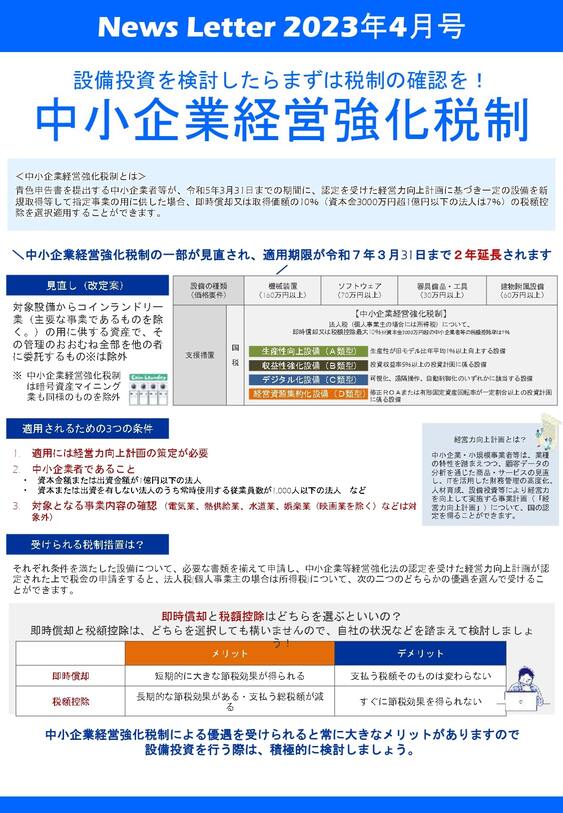

中小企業経営強化税制とは

青色申告書を提出する中小企業者等が、令和5年3月31日までの

期間に、認定を受けた経営力向上計画に基づき一定の設備を新規取得等

して指定事業の用に供した場合、即時償却又は取得価額の10%

(資本金3000万円超1億円以下の法人は7%)の税額控除を選択適用

することができます。

制度概要

中小企業経営強化税制の一部が見直され、

適用期限が令和7年3月31日まで2年延長されます!

見直し(改定案)

対象設備からコインランドリー業

(主要な事業であるものを除く。)の用に供する資産で、

その管理のおおむね全部を他の者に委託するもの※は除外

※中小企業経営強化税制は暗号資産マイニング業も同様のものを除外

設備の種類(価格要件)

- 機械装置(160万円以上)

- ソフトウェア(70万円以上)

- 建物附属設備(60万円以上)

【中小企業経営強化税制】

法人税(個人事業主の場合には所得税)について、

即時償却又は税額控除最大10%※資本金3000万円超の

中小企業者等の税額控除率は7%

- 生産性向上設備(A類型)

生産性が旧モデル比年平均1%以上向上する設備 - 収益性強化設備(B類型)

投資収益率5%以上の投資計画に係る設備 - デジタル化設備(C類型)

可視化、遠隔操作、自動制御化のいずれかに該当する設備 - 経営資源集約化設備(D類型)

修正ROAまたは有形固定資産回転率が一定割合以上の投資計画に係る設備

適用されるための3つの条件

- 適用には経営力向上計画の策定が必要

- 中小企業者であること

- 資本金額または出資金額が1億円以下の法人

- 資本または出資を有しない法人のうち常時使用する従業員数が

1,000人以下の法人 - 対象となる事業内容の確認

(電気業、熱供給業、水道業、娯楽業(映画業を除く)などは対象外)

経営力向上計画とは?

中小企業・小規模事業者等は、業種の特性を踏まえつつ、

顧客データの分析を通じた商品・サービスの見直し、ITを活用した

財務管理の高度化、人材育成、設備投資等により経営力を向上して実施する

事業計画(「経営力向上計画」)について、国の認定を得ることができます。

受けられる税制措置は?

それぞれ条件を満たした設備について、必要な書類を揃えて申請し、

中小企業等経営強化法の認定を受けた経営力向上計画が認定された上で

税金の申請をすると、法人税(個人事業主の場合は所得税)について、

次の二つのどちらかの優遇を選んで受けることができます。

即時償却と税額控除はどちらを選ぶといいの?

即時償却と税額控除は、どちらを選択しても構いませんので、

自社の状況などを踏まえて検討しましょう!

即時償却

メリット:短期的に大きな節税効果が得られる

デメリット:支払う税額そのものは変わらない

税額控除

メリット:長期的な節税効果がある・支払う総税額が減る

デメリット:すぐに節税効果を得られない

さいごに

中小企業経営強化税制による優遇を受けられると

常に大きなメリットがありますので設備投資を行う際は、

積極的に検討しましょう。