相続対策

財産や想いを渡す方と受け取る方

双方の意向に応じた準備を

大切にします

遺言書を作成している人の割合は8.8%。遺産の多少に関わらず相続人間で話し合って分割するのは結構大変です。人間関係にヒビが入ることもあります。生命保険金の非課税枠を活用しているのは現役会社員で亡くなった方を除くと経験値で20%程度でしょうか?初歩的な相続対策を実施しているのは少数です。相続のプロとして歯がゆさを感じています。

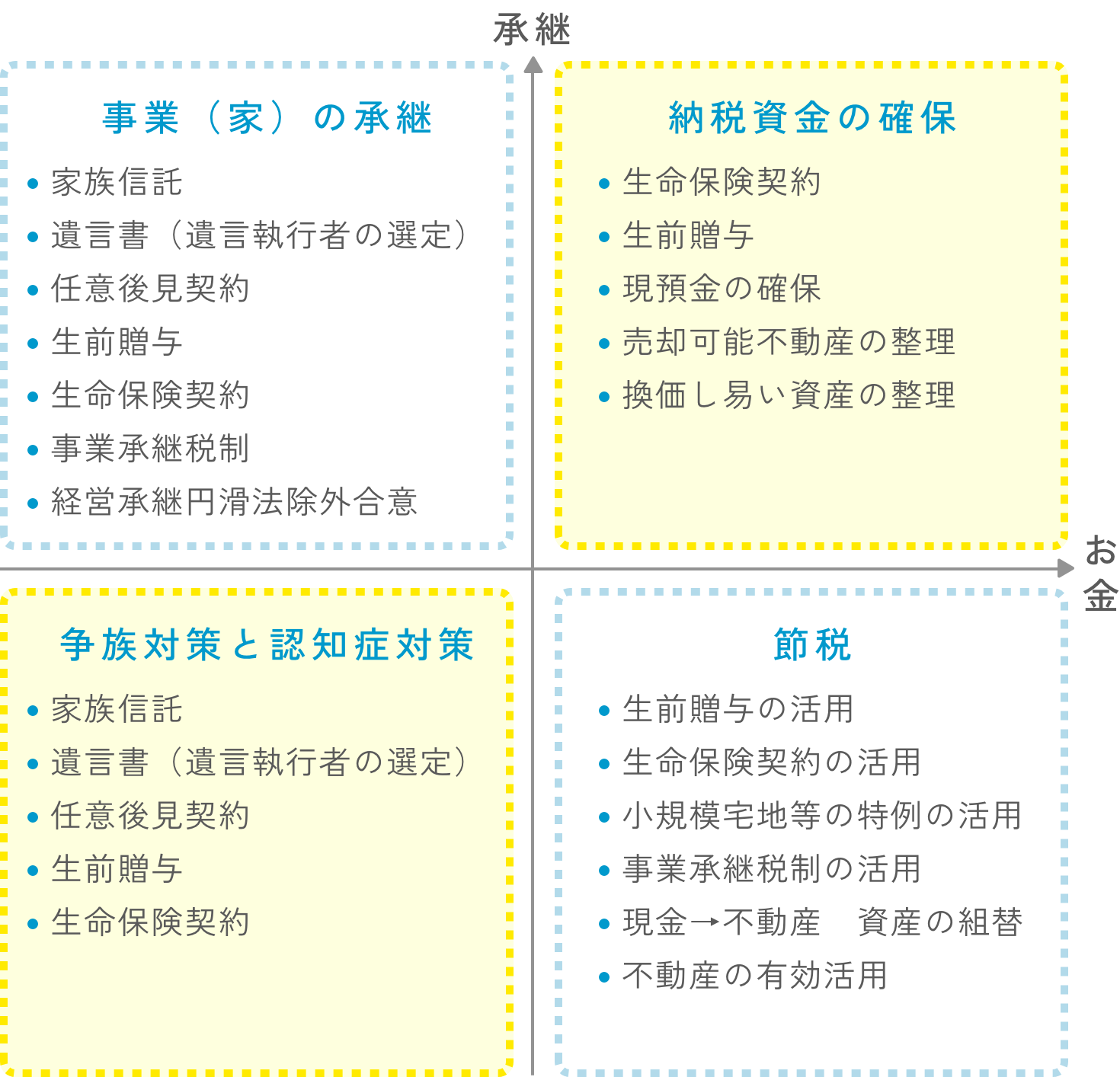

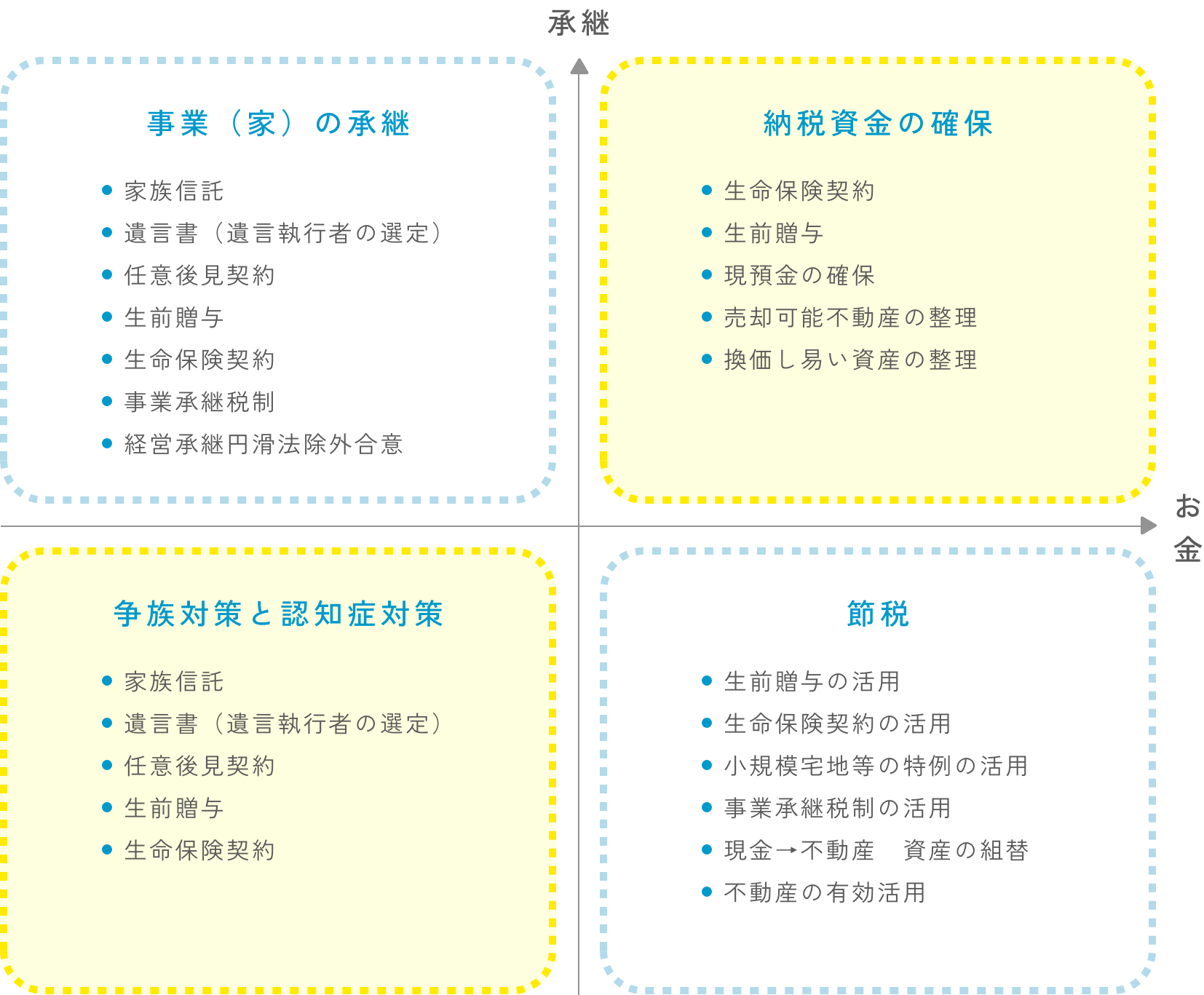

そこで、縦軸に「承継」横軸に「お金」のマトリックスを作り「事業(家)の承継」「争族対策と認知症対策」「納税資金の確保」「節税」に効果のある実施策を分かり易くまとめてみました。それぞれの項目や対策を解説します。気になる項目がありましたらお気軽にご相談ください。

基本サービス概要

相続対策とは何のために何を誰にいつ頃どうやって渡すかを明らかにすることです。

キーワードは「承継」と「お金」。

順番は「事業(家)の承継」⇒「争族対策と認知症対策」⇒「納税資金の確保」⇒「節税」となります。

お金には力があるので、「節税」を1番の目的にすると他の項目がおろそかになりがちです。

事業(家)の承継

ほとんどの非上場会社の資本(株主)と経営(役員)は一体です。祖父や父から継いで息子(娘)や孫に継がせるのは珍しくありません。農家や地主業の場合には事業に不可欠な土地の承継が必須です。事業(家)を次の世代に継いでいくために高額となりがちな「株式」と「土地」を後継者にどのタイミングで確実に渡すための工夫が必要となります。

争族対策と認知症対策

子供たちの仲が悪い時には遺言書が必須です。「関係性」と「お金の状態」は変わっていきます。今がいいからと安心できません。そもそも、誰にとっても大切な財産(お金)を相続人間で話し合って誰が取得するかを決めさせるのは、酷ではないでしょうか?

認知症になると法的意思能力がなくなり遺言書を作成できません。不動産の売却、新たな賃貸、修繕や株主としての議決権の行使(会社の意思決定)もできず、不動産が塩漬けとなり、会社の機能が麻痺する可能性があります。意識のしっかりしている間に「贈与」や「家族信託」を活用し、事業用財産を守りましょう。

納税資金の確保

財産の内、お金に換えにくい「不動産」や「非上場株式」及び「美術品」の占める割合が高い方は要注意です。相続税を納めるために、これらの財産を売り急ぎするか、延納許可を得るか、銀行から借りるかが必要となります。「不動産」や「非上場株式」に売却や担保設定すると事業(家)承継に差し障りが生じますし、事業を引き継がない相続人に相続させるお金の用意が必要です。

節税

・生前贈与(毎年の非課税枠110万円/人 相続税率50%の資産家が710万円 を子供や孫に贈与した場合の税率は20%)

・生命保険金の非課税枠(500万円×法定相続人の数 相続人が4名いると非課税枠は2千万円)

・小規模宅地等の特例適用(要件を満たすと50%または80%評価減 自宅土地1億円の場合の評価額は2千万円)

・資産の組み換え(現金で賃貸不動産を購入 1億円の現金が評価額4千万円程度に変換)

など、未来資金シミュレーションによる余裕資金を「生前贈与」と「生命保険金」に使うのは節税に必須です。

サービスメニュー一覧

家族信託

「信じて託す」十字軍に起源のある「家族信託」はポピュラーになってきました。不動産や株式の議決権行使など意思能力を予め定めた代理人(受託者)に委ねられます。賃貸不動産を所有している方には必須の手法です。お客さまの会長は、ご自身の死を連想するので、相続対策に消極的でした。ある日、認知症となり法的意思能力が問われた場合、成年後見人を選任せざるを得ず、その場合その会長の財産は家裁の管理下となる旨などを説明したところ、真顔となり「私は家裁の管理下は嫌だ」どうすればよい?となり、「家族信託」「遺言書」「任意後見契約」「生命保険」「贈与」の相続対策が一気に進んだことを思い出します。

遺言書(遺言執行者の選定)

専門家に相談し委託することが肝要です。私の父は、同居の兄に財産を相続させる旨の公正証書遺言書を作成したものの、専門家を巻き込むことなく、失敗しました。同居していた二男が自分よりも後に逝去すると決めつけ予備的遺言(二男が自分よりも先に亡くなった場合には二男の子供に相続させる)をしませんでした。父と二男の同時死亡により遺言書無効。様々な可能性を考慮した遺言書を作成し、相続人となる子供や孫に「ご自身の意志」を家族会議できちっと伝える。税理士法人ヤマトにお気軽にご相談ください。

任意後見契約

介護施設の入所一時金などの支払いによる定期預金解約手続きのため後見人が必要となる場合、予め、長男などの親族と任意後見契約を締結していた時は、その長男が後見人となります。家裁に選ばれた他人の弁護士や司法書士に後見人報酬を支払い一生の間財産管理をされるのであれば、後見人として意中の人を選んでおくというものです。ブレーンの司法書士や弁護士と協働して対応します。税理士法人ヤマトにお気軽にご相談ください。

生前贈与

相続対策の定石であり、多くの方々が実施しています。余裕資金を子供や孫に贈与して相続財産を減らすのです。未来資金シミュレーションを行い、余裕資金を確定し計画的に贈与します。お金を受け取る受贈者が相続人となるか否か、贈与期間、暦年贈与と相続時精算課税贈与の使い分け、受贈者が受け取ったお金を浪費しない工夫、贈与契約、受贈者ごとの贈与金額などなど考慮すべきことは多々あります。今後の人生で生活費・教育費援助・旅行・グルメ・介護施設入所費などに贈与者が費やすお金の試算がスタートです。税理士法人ヤマトにお気軽にご相談ください。

生命保険契約

生命保険金には、①遺産分割協議不要の受取人固有の財産(保険契約上の受取人が所定の手続きをすれば受取人の口座に入金される)②相続人1名当たり5百万円の非課税のメリットがあります。共有に不向きな「不動産」や「非上場株式」を取得した事業(家)後継者が他の相続人に渡すお金(代償金)及び納税資金の確保するため生命保険金は使いやすいです。被相続人名義の預貯金口座が遺産分割協議完了まで凍結され資金確保ができない場合にも、請求すれば保険金は入金されるので便利です。ブレーンの保険プランナーと協働します。税理士法人ヤマトにお気軽にご相談ください。

事業承継税制

事業承継による株式の贈与や相続時の税金の納付が猶予される制度です。以前からあった「事業承継税制」が期間限定で大幅に拡充されています。2026年3月末までに「特例承継計画」を都道府県に提出し確認を受け、2027年12月末までに贈与または相続により株式を後継者に渡すことが必要です。納税の「免除」ではなく「猶予」ですので、所定の要件に抵触した時は、猶予されていた税金に利子税を加算して納付が必要となります。株式の評価額が高額な方で、特例承継計画を提出されていない方など、税理士法人ヤマトにお気軽にご相談ください。

経営承継円滑法除外合意

除外合意とは、将来の相続財産となる祖父や父などが創立した非上場株式の株式を遺留分(法定相続分の1/2を他の相続人に請求できる権利)対象の財産から除外することに推定相続人全員が合意することです。親族の生活を守ってきた会社の株式の分散を防止できます。推定相続人全員の合意の上、経済産業局に書類を提出しその確認を受け、家庭裁判所の許可を得る必要があり、実施例は少ないようです。ブレーンの司法書士や弁護士と協働します。税理士法人ヤマトにお気軽にご相談ください。

現預金の確保

財産の多くが不動産や非上場株式など分けにくく共有すると今後の問題となるものである場合には、それらの分けにくい財産を取得した相続人以外の相続人に現預金を遺すと争族にならずに済むかもしれません。また、相続税の納税のために不動産などの売却を避けられます。現預金を確保するために、保険契約者=被相続人または後継者、被保険者=被相続人、保険金受取人=後継者とする生命保険金への加入や所有不動産の内売却可能なものの選定が必要です。ブレーンの保険プランナーや不動産プランナーと協働します。税理士法人ヤマトにお気軽にご相談ください。

売却可能不動産の整理

不動産を多数所有している方は、今後の発展が見込めて賃料や売却収入の増加が期待でき長く所有する「富動産」、今後の発展が見込めず修繕費や管理コストが増加する「負動産」、これらの中間の「不動産」に整理し、「負動産」はすぐにでも「不動産」は確保すべき現預金の金額に応じた処分も一計です。不動産整理台帳の整備をお勧めします。不動産プランナーと協働します。税理士法人ヤマトにお気軽にご相談ください。

換価し易い資産の整理

争族を防ぎ、納税資金を確保するために、不動産を収益性や管理コストなどにより仕分けする「不動産整理台帳の整備」を進めるなど、現預金に換えるべき財産や換え易い財産に整理します。会社の経営を後継者に任せたのならば、贈与により相続対象財産から外します。兄弟姉妹が代表をしている会社でその経営に関わっていない非上場株式は、話しが通じる間に譲渡交渉の検討が必要です。その他書画骨董や記念切手なども整理しておくと遺された方々は助かります。ブレーンの不動産プランナーなどと協働します。税理士法人ヤマトにお気軽にご相談ください。

小規模宅地等の特例の活用

被相続人や被相続人の同一生計親族(同居親族など)の「住まい」や「事業(貸付含む)」に使っていた土地については、所定の要件を満たすと、50%~80%の評価減があります。納税資金確保のための売却で「居住」や「事業」継続ができなくなることを防ぐためです。相続開始時点の現況により、この小規模宅地等の特例を適用できるかが決まります。事前にご相談をいただくと、実態に応じたご助言ができるかもしれません。税理士法人ヤマトにお気軽にご相談ください。

現金→不動産 資産の組替

財産の多くが現預金の方は、現預金の一部で賃貸不動産を購入することにより、相続財産の圧縮ができ、かつ、不動産の賃貸収入と値上がり益期待を持てます。例えば、1億円でマンション2室を購入し賃貸した場合の相続税評価額は貸家や貸家建付地の評価減、土地が路線価等評価となり5千万円程度です。貸付事業に係る小規模宅地等の特例を適用すると評価額はさらに減少します。ただし、高齢者が多額の借入をして相続税の節税目的に賃貸不動産を購入した場合などは、税務署から否認される可能性があります。ブレーンの不動産プランナーと協働します。税理士法人ヤマトにお気軽にご相談ください。

不動産の有効活用

不動産を今後の発展が見込めて賃料や売却収入の増加が期待でき長く所有する「富動産」、今後の発展が見込めず修繕費や管理コストが増加する「負動産」、これらの中間の「不動産」に整理し、早期売却を進める「負動産」以外の「富動産」と「不動産」の内、駐車場などの更地を活用した相続対策です。更地不動産周囲の都市計画、開発計画、人口動態、土地利用状態などを考慮し賃貸建物を建設します。現預金⇒建物となるか、借入金(相続の場合の債務)の活用となっても、貸家と貸家建付地の評価減などにより相続財産の圧縮が可能です。ただし、相続対策を主目的とし建設会社主導の安易な計画とならないよう、信頼出来る建設会社との協働をお勧めします。ブレーンの建築プランナーと協働します。税理士法人ヤマトにお気軽にご相談ください。